Les monuments historiques sont des bâtiments, structures ou sites qui ont une valeur historique ou culturelle significative. Ces derniers sont ainsi protégés par la loi.

Ces propriétés peuvent être achetées et restaurées par des investisseurs soucieux de préserver l’histoire et la beauté architecturale de ces bâtiments, tout en générant un retour sur investissement.

Investir dans des monuments historiques allie la préservation de l’histoire et du patrimoine à la possibilité de limiter son imposition et alléger son impôt sur la fortune immobilière.

- Vous êtes fortement imposés et/ou soumis à l’IFI ? (Vous êtes soumis à l’IFI si votre patrimoine immobilier excède 1 300 000€)

- Vous aimez les vieilles pierres ?

- Votre domicile fiscal est en France ?

Ce dispositif fiscal peut alors vous intéresser !

Intéressons-nous à l’investissement en monuments historiques

Ce dernier s’applique à des investissements immobiliers

- Inscrits ou classés au titre des monuments historiques

- Bénéficiant du label de la Fondation du patrimoine

- Bénéficiant d’un agrément.

Les monuments historiques nécessitent souvent des travaux conséquents soumis à autorisation de l’État. Des subventions publiques existent afin d’aider le financement (entre 20% et 80% du coût total). Ensuite, après avoir financé l’immeuble et les travaux, vous pourrez bénéficier d’un complément de revenus grâce à la location du bien.

Le bien peut être loué en nu ou en meublé. Cependant, il n’est pas possible de cumuler ce régime fiscal spécifique de déduction des charges avec la réduction d’impôt Pinel.

L’éligibilité

Votre investissement provient d’une société :

- Soit une société dite « familiale »

- Soit l’achat d’un monument historique à pour objectif d’être affecter à l’habitation pour minimum 75% de ses surfaces

- Soit affecté à un espace culturel non commercial et ouvert au public pendant 15 ans

- Soit être une société constituée à l’initiative de collectivités publiques

Le régime spécial de déduction des charges :

Les recettes imposables :

- Revenus fonciers procurés par la location de l’immeuble

- Revenus accessoires

Les charges déductibles :

- Dépenses de réparation et d’entretien

- Dépense d’amélioration afférentes à des locaux d’habitation

- Taxe foncière sur les propriétés bâties

- Intérêts d’emprunt et frais de gestion

- Si le bien est ouvert au public, les charges liées à cet effet

Du point de vue fiscal :

Les avantages :

- Possibilité de déficit foncier imputable sur le revenu global sans limitation

- Si le bien n’est pas loué, possibilité de déduire du revenu global tout ou partie des charges foncières sans distinction

- Possibilité de déduire toutes les charges résultant de l’ouverture au public (entretien des parcs et jardins, frais de publicité, etc)

- Avantages fiscaux non soumis au plafonnement global des niches fiscales

- Décote sur l’évaluation du bien en matière d’IFI ainsi que dans le cadre d’une succession ou d’une donation

- Exonération des droits de succession ou de donation du bien ouvert au public et sous certaines conditions

Les inconvénients :

- Obligation de conserver le bien pendant 15 ans à compter de son acquisition

- Pas de microfoncier possible

- L’imputation d’un déficit foncier sur le revenu global implique le maintien de l’immeuble à la location pendant les 3 années qui suivent

- Obligations déclaratives et contraintes administratives exigeant une certaine rigueur.

Du point de vue économique et juridique :

Les avantages :

- Acquisition d’un immeuble d’exception

- Possibilité de se réserver la jouissance de tout ou partie du bien

- Possibilité de bénéficier de subventions publiques ou d’un mécénat sous certaines conditions

- Possibilité de transmettre le bien en cours de dispositif

- Possibilité d’investir par le biais d’une SCI familiale

- Démembrement possible

Inconvénients :

- Rentabilité aléatoire

- Travaux soumis à autorisation et se déroulent sous le contrôle de l’administration

- L’État doit être informé en cas de vente, donation ou legs

- Agrément nécessaire en cas de détention par l’intermédiaire d’une SCI non familiale ou pour une mise en copropriété

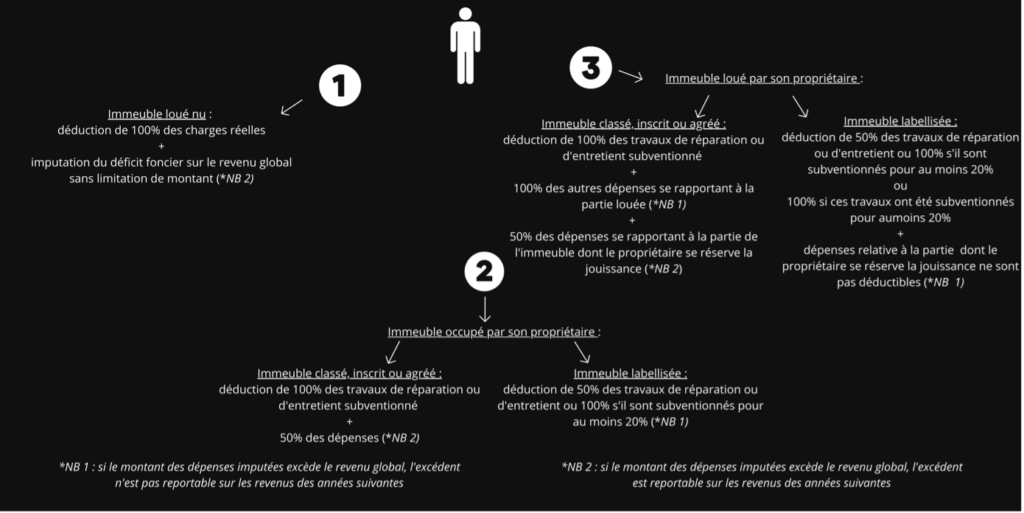

Exemple en image…

Monsieur MARTIN fait un investissement en dispositif Monuments Historiques de 300 000 € donc 100 000 € de foncier et 200 000 € de travaux répartis sur 3 ans.

Le dispositif fiscal applicable aux monuments historiques est spécifique

Pour conclure

Ce dispositif est très rigoureux. Il nécessite l’intervention de professionnels avertis. Le non-respect des règles strictes pourrait entrainer une procédure de redressement fiscal.

En dehors des bénéfices fiscaux, ce dispositif fiscal est adapté aux personnes qui souhaitent soutenir l’amélioration du patrimoine français, ce qui se reflète dans des prix plus élevés.

Nos experts patrimoniaux seront en mesure vous accompagner tout au long de votre investissement.